総括検証とYCCの導入

日銀は2016年9月21日、「総括的な検証」の結果を公表すると同時に、「イールドカーブ・コントロール(Yield Curve Control、略してYCC)」を導入しました。

総括検証の結果を受けてYCCが導入されましたが、まずはYCCについて述べることにします。

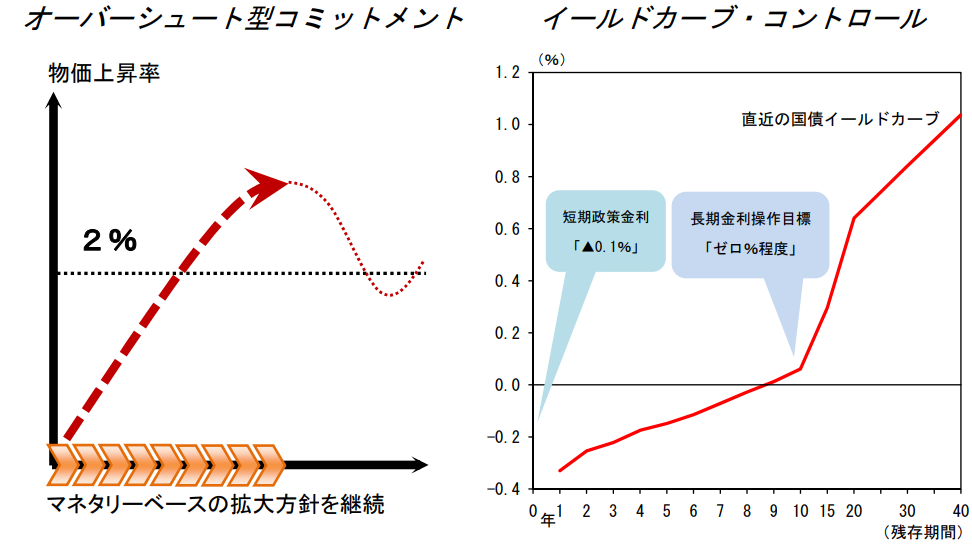

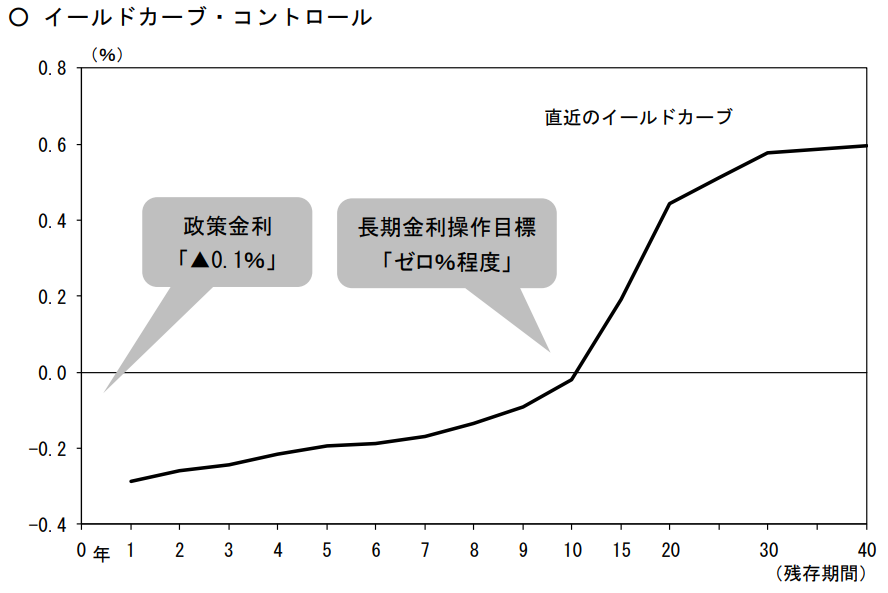

イールドカーブとは次図のように縦に国債利回りを、横に期間を取ったものです。

イールドカーブをコントロールするとは、特定の年限の金利をコントロールするのではなく、短期金利から超長期金利まで、すべての年限の金利を日銀が操るすることを指します。

出所 日銀

YCCの具体的な内容は以下の通りです。

- 当座預金に対する適用金利はマイナス0.1%で据え置き

- 10年金利を0%程度で固定←YCCのポイント

- 指値オペの導入←YCCを実現するための手段

- 国債の平均買入年限についての定めは廃止

- 国債の買入額の定めは事実上、廃止(注)

- マネタリーベースの数値目標を撤廃

- オーバーシュート型コミットメントの導入

(注)「買入れ額については、概ね現状程度の買入れペース(保有残高の増加額年間約 80 兆円)をめど」という文言は残りましたが、実際の買い入れ額はYCC導入後、大幅に減少しました

YCCを一言でいうと、「量から金利への方針転換」です。

日銀は、「国債を大量に買うことによる緩和策」から、「金利を一定水準以下に抑えることによる緩和策」に方針転換しました。

YCCの導入は、日銀緩和の方針が100m走からマラソンに変更されたとみることもできます。

2v

以下ではYCCの詳細を述べますが、「量の政策をやめて」、「金利操作の政策に切り替えた」という点に注目していただければと思います。

1.当座預金に対する適用金利はマイナス0.1%で据え置き

当座預金に対する適用金利はマイナス0.1%で据え置かれました(注)。

日銀当座預金金利をマイナス0.1%とすることで、イールドカーブの短い部分はマイナス0.1%程度でコントロールすることが出来ます。

それは短期国債は1年以内に満期が来る、期間が短い定期預金のようなものだからです。

我々が利用する民間の銀行預金でも、いつでも引き出せる預金の金利と、少し待てば引き出すことが出来る、期間の短い定期預金は、ほぼ同じ金利となっています。

(注)正確には、マイナス0.1%、ゼロ%、プラス0.1%の3層構造

2.10年金利を0%程度で固定←YCCのポイント

日銀は日銀当座預金の金利を自由に決めることが出来ます。

そして通常は日銀当座預金のみを操作(変更)する、つまり利上げや利下げを行うことで、金融引き締めや金融緩和を行います。

しかしYCCにおいて日銀は10年国債利回りを0%程度、具体的には0%±0.1%程度で固定することにしました。

日銀より先にYCCを導入したのは、1950年代の米中銀(FRB)のみであり、日銀の後においても、2020~2021年の豪州中銀(RBA)が導入したにとどまります。このことからも、YCCはかなり異例な政策といえます。

国債は株式と同様、市場で取引されており、国債利回りは日銀が自由に決めることは出来ません。

それではどのように、日銀は国債利回りをコントロールするのでしょうか。

例えば日銀が「ドル円を110円で固定する」場合を考えてみましょう。

ドル円が110円を下回れば、ドル買い・円売りを行い、110円を上回れば、ドル売り・円買いを行うことになります。

これと同様のことを、日銀は10年国債に対して行うことにしました。

つまり、10年国債利回りが「0%±0.1%」のレンジ内に収まるように、日銀は国債を買入れたのです。

ただし日銀は緩和政策を行っているので国債の売却は行いません。

10年金利が0.1%程度まで上昇すれば、日銀は国債の買入を増やします。

その一方で、10年金利がマイナス0.1%程度まで低下すれば、日銀は国債を売るのではなく、国債の買いを減らすことで対応しました。

3.指値オペの導入←YCCを実現するための手段

日銀はYCCを導入し、国債の買入額を増減させることで国債金利をコントロールすることにしましたが、これまでの日銀による国債買入では、10年金利を0.1%以下に抑えるという微調節は不可能でした。

それは、日銀が決めることが出来るのは、どの年限の国債を、いくら買うかだけであり、どの金利水準で買うかまでは決めることが出来ない制度となっていたためです。

この解決策は簡単で、日銀は「10年国債を0.1%で無限に買う」という制度を導入しました。

例えばドル円が115円だったとして、ドル円が110円になったら買うという注文方法を、「指値注文」と呼びます。

「10年国債を0.1%で無限に買う」という方式も同様の形式のため、「指値オペ」と名付けられました。

ちなみに10年国債を買う金利水準だけを指定しても、10年金利はある程度コントロールできますが、日銀は「10年国債を0.1%で無限に買う」ことにしました。

それは10年金利の0.1%という上限は、日銀にとって死守すべきものだからです。

よって日銀は、「10年国債を0.1%で1000億円に買う」というように、金額を定めるのではなく、「10年国債を0.1%で無限に買う」ことにしたのです。

4.~7.量の数値目標を廃止、オーバーシュート型コミットメントの導入

日銀はYCCの導入により、日銀は政策目標を、量から金利にシフトさせました。それに伴い、以下の数値目標は廃止されました。

- 国債の平均買入年限

- 国債の買入額

- マネタリーベースの数値目標

その一方で、量の目標を完全になくすのではなく、

- オーバーシュート型コミットメント

を導入しました。

『オーバーシュート型コミットメント』とは、『消費者物価上昇率の実績値が安定的に2%「物価安定の目標」を超えるまで、マネタリーベースの拡大方針を継続する』というものです。

ただし『オーバーシュート型コミットメント』は、大規模な国債買入こそが、2%物価目標を達成する手段と考える、リフレ派(片岡審議委員など)への配慮といわれており、あまり意味はありません。

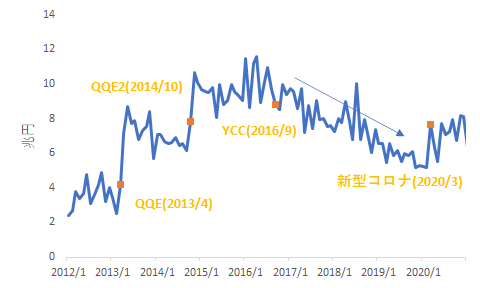

実際、量の数値目標が廃止されたことで、日銀の国債買入額は大幅に減少しました。

〇日銀の月間・長国買入額

出所 日銀

つまりYCCというのは、指値オペにより金利の上昇を抑制しながら、大量の国債買入からの脱却を図るという、日銀緩和の出口戦略ともいえます。

しかしその後は新型コロナ禍の対応などで国債買入が増加し、黒田総裁の任期中(~2023年4月)においては、緩和の出口を見通すことが出来なくなってしまいました。

総括な検証

日銀は2013年から実施してきた緩和政策の効果を振り返り、大量に国債を買って資金供給する代わりに、金利を一定水準以下に抑える政策(YCC)により、2%物価目標を目指すことにしました。

この振り返りが「総括的な検証」(略して総括検証)です。その内容は日銀資料の別紙にありますが、以下では解説を交えて、総括検証の内容を紹介しました。

(1)「量的・質的金融緩和」のメカニズム

「量的・質的金融緩和」により、名目金利が低下したほか、予想物価上昇率が上昇。

その結果、経済・物価の好転をもたらし、物価の持続的な下落という意味でのデフレではなくなった。

(2)2%の実現を阻害した要因

しかしながら、2%の「物価安定の目標」は実現できていない。

その背景としてはまず、以下の外的要因による物価の下押し圧力を上げることが出来る。

- 原油価格の下落

- 消費税率引き上げ後の需要の弱さ

- 新興国経済の減速とそのもとでの国際金融市場の不安定な動き

また日銀は以下のようなサイクルで、インフレが上昇することを想定していました。

「インフレが上昇するという期待が高まる」→「値上げ前にモノを買うなどの、人々の購買行動に変化が現れる」→「実際に物価が上昇する」→(実際にインフレが発生したことを受けて)「インフレがさらに上昇するという期待が高まる」

しかし総括検証の結果、日本では海外と比べて、「人々のインフレ予想が、現在のインフレ率にかなり引っ張られる」ということが分かりました。

つまり、「実際にインフレ率が上がらないと、人々のインフレ予想も上がらない」ということで、上記のサイクルの、一番最初のステップに踏み出すことに失敗したのです。

(3)予想物価上昇率の期待形成メカニズム

2%の「物価安定の目標」を実現するためには、予想物価上昇率をさらに引き上げる必要がありますが、上記の通り、予想物価上昇率の引き上げには時間が掛かりそうです。

よって、今後も日銀が金融緩和を通じて2%物価目標の達成を目指し続けるという、「将来の金融政策に関する約束」を通じて、人々のインフレ期待に働きかけ続ける必要があります。

また日銀はマネタリーベース(世の中にあるお金の量)を増やすことで、予想物価上昇率の押し上げを図りましたが、総括検証の結果、マネタリーベースと予想物価上昇率は、短期的というよりも、長期的な関係を持つことが分かりました。

そこで、マネタリーベースに関する目標を

- 1年間でマネタリーベースを80兆円増やす

といった短期的な目標から、

- 消費者物価上昇率の実績値が安定的に2%「物価安定の目標」を超えるまで、マネタリーベースの拡大方針を継続する

という長期的な目標に切り替えることにしました。

これが「オーバーシュート型コミットメント」が導入された背景です。

(4)マイナス金利と国債買入れによるイールドカーブの押し下げ

マイナス金利の導入は、国債買入れとの組み合わせにより、短期金利のみならず長期金利も大きく押し下げた。

よって、中央銀行がイールドカーブ全般に影響を与えるうえで、マイナス金利と国債買入を組み合わせることが有効であることが明らかになった。

(5)イールドカーブ引き下げの効果と影響

国債金利の低下は、貸出・社債・CP 金利の低下にしっかりとつながっている。

金融機関の貸出態度は引き続き積極的である。これまでのところ、マイナス金利のもとで、金融環境は一段と緩和的になっている。

しかし、さらに金利を下げることによる緩和効果は限定的と考えられます。

例えば銀行預金の金利はマイナス金利導入前からほぼゼロでした。よって、銀行が預金者からお金を調達する際の金利は変わっていません。

その一方で貸出金利が下がっているので、貸出金利の低下は銀行の利ザヤを縮小させることで実現しているといえます。

銀行は従業員に給料を払うためにも、ある程度の利益を出さなくてはいけないため、貸出で利ザヤを縮小させるにも限界があります。

よって日銀は、さらに国債買入を積極化させることなどにより、金利を一段と引き下げることを選択せず、ある程度の低金利水準を維持することにしたのです。

また金利を引き下げる場合、どの年限の金利を押し下げるかで経済への効果が異なることも、総括検証で明らかになりました。

- 経済への影響は、短中期ゾーンの効果が相対的に大きい

- ただし、マイナス金利を含む現在の金融緩和のもとで、超長期社債の発行など企業金融面の新しい動きが生じており、こうした関係は変化する可能性がある

- イールドカーブの過度な低下、フラット化は、広い意味での金融機能の持続性に対する不安感をもたらし、マインド面などを通じて経済活動に悪影響を及ぼす可能性がある

上記の2で、「こうした関係は変化する可能性がある」とありますが、その後も目立った変化はなく、1、3の結論がYCC導入後の日銀政策に大きな影響を与えています。

つまり、1.「中短期ゾーンの金利を低くしたほうが、景気にとって良い(長期ゾーンの金利を下げても、あまり効果はない)」、3.「長期や超長期の金利を下げすぎると、景気にとって悪影響がある」ということです。

1.は住宅ローン金利を考えるとわかりやすいでしょう。

現在、住宅ローンの多くが固定金利ではなく、(中短期金利に連動する)変動金利で行われており、中短期金利が低ければ、住宅ローンの変動金利が低くなるため、ローンを組んで家を買う人の月々の支払いが減ります。そうすると、住宅ローンの支払いに使えるお金が増えて、経済が良くなります。

3.は生命保険や年金経由での影響が考えられます。

特に年金が分かりやすいと思います。我々の年金は、国内債券、国内株式、海外債券、海外株式で運用されており、働いている期間に積み立てて、定年後に受け取ります。

年金を収めている期間は30~40年に及びますので、それに対応して、年金では超長期債と呼ばれる、期間30年、40年といった期間の長い債券にも多く投資されています。

超長期債の利回りが低下するということは、年金の運用利回りも減るということですから、我々が将来、受け取ることが出来る年金も減るということです。

これは、「将来の年金受取額が減るかもしれない」という不安を呼び、「年金が減ることに備えて、節約してお金を貯めよう」という行動に結びつきます。

その結果、人々がモノを買わなくなり、景気が悪化してしまうのです。

市場はビックリ

日銀は2016年7月29日、日銀は総括的な検証を9月に実施することを予告しました。

検証実施に関して、『2%の「物価安定の目標」をできるだけ早期に実現する観点』とありましたので、次回の2016年9月会合で利下げなどの追加緩和が決定されると予想していました。

しかし実際は、2016年9月に政策金利は維持されました。

またYCCが導入されたことで、大規模な国債買入額も縮小されることになり、市場参加者の予想とは逆の決定がなされました。

その結果、長期金利は大幅に上昇することになりました。

まとめ

日銀は2016年9月21日、「総括的な検証」の結果を公表すると同時に、「イールドカーブ・コントロール(Yield Curve Control、略してYCC)」を導入しました。

総括的検証では、

- 緩和効果で、デフレではなくなった

- しかし2%物価目標の達成には更に時間が掛かりそう

- 景気に対しては、中短期の金利を下げることが効果的(超長期金利は下げすぎると悪影響)

ということが明らかになりました。

そこで日銀はYCCを導入し、以下のような政策変更を行いました。

- 当座預金に対する適用金利はマイナス0.1%で据え置き

- 10年金利を0%程度で固定←YCCのポイント

- 指値オペの導入←YCCを実現するための手段

- 国債の平均買入年限についての定めは廃止

- 国債の買入額の定めは事実上、廃止(注)

- マネタリーベースの数値目標を撤廃

- オーバーシュート型コミットメントの導入

YCCを一言でいうと、「量から金利への方針転換」です。

また、YCCの導入は、日銀緩和の方針が100m走からマラソンに変更されたとみることもできます。

2013年以降の日銀は、大量に国債を買うことで、すぐにインフレを上昇させることを目指していました。しかし100m先にあると思っていたゴールに到達しないので、走るペースを緩めて、当初の想定よりも長い期間をかけて、2%物価目標の達成を目指すことにしたのです。

実際、YCC導入からコロナ禍前までにかけては、日銀の国債買入額は大幅に減少しました。

コメント